Про головне в тезах.

Спершу нагадаємо, що таке КІК та який вплив ця конструкція має на життя українців

Насамперед суть КІК виявляється в її назві — контрольована іноземна компанія, тому застосовується ця концепція до (1) іноземних компаній, які (2) перебувають під контролем українських резидентів.

Контроль може виявлятися у двох варіантах: володіння часткою понад 50% (10% з 2023 року) або володіння часткою понад 10% (за умови, що сукупна частка всіх резидентів України у цій компанії перевищує 50%).

З компаніями без статусу юридичної особи ситуація така: контроль відбувається тоді, коли український резидент є:

– у трасті — засновником;

– у фонді — власником майна фонду, до активів якого входить достатній відсоток частки для контролю;

– у партнерстві — учасником партнерства, до активів якого входить достатній відсоток частки контролю.

Також варто зважати на можливий фактичний контроль над іноземною компанією. Цей механізм є ще одним кроком у бік деофшоризації бізнесу та боротьби з агресивним податковим плануванням разом із податковою амністією та майбутнім обміном інформацією про закордонні банківські рахунки.

Кому варто читати далі?

Українським резидентам: компаніям та фізичним особам, які володіють часткою в іноземній компанії або установам без статусу юрособи чи здійснюють фактичний контроль над ними.

Коли правила запрацюють?

З 1 січня 2022 року. Це означає, що 2022 рік буде першим звітним роком з КІК, і контролерам потрібно буде подавати звіт з КІК у 2023 році за 2022 звітний рік.

Які будуть зобов’язання у контролерів КІК?

– повідомляти податкову про існування КІК;

– подавати звіт про КІК та її фінзвітність;

– подавати звітність про доходи КІК та сплачувати відповідні податки в Україні;

– вчасно повідомляти податкову про створення, ліквідацію, продаж/купівлю частки в КІК, придбання/припинення фактичного контролю тощо.

Як визначити, чи потрібно сплачувати податки з КІК та які ставки?

Звільнення від оподаткування прибутку КІК можливе, якщо:

– загальний сукупний річний дохід усіх КІК становить не більше 2 млн євро;

– КІК є публічною компанією;

– КІК є доброчинною організацією та не розподіляє дохід.

Також якщо будуть дотримані дві наступні умови (водночас):

– між Україною та країною реєстрації КІК укладено чинний договір про уникнення подвійного оподаткування або обмін податковою інформацією та

– КІК сплачує податок на прибуток за ставкою не менше 13% або частка пасивних доходів КІК становить не більше 50% загальної суми доходів КІК зі всіх джерел.

Якщо звільнення від сплати податків не застосовується, то прибуток КІК оподатковується за ставкою:

Для фізичних осіб — 18% податку на доходи фізичних осіб (ПДФО) + 1,5% військового збору; можливі також нижчі ставки ПДФО (9% та 5%) за певних умов.

Для юридичних осіб — 18% податку на прибуток.

Як підрахувати конкретну суму?

«Для себе» порахувати можна за формулою: прибуток КІК (дані звітності) х частку контролера х ставку податку.

Чи можна не сплачувати податки та приховати КІК?

За порушення правил КІК передбачено штрафи від 110 тис. гривень, а також у певних випадках контролерам загрожує адміністративна чи навіть кримінальна відповідальність.

Проте ці санкції ще не застосовуватимуться у 2022—2023 звітних роках.

Чи може безподаткова ліквідація допомогти?

Якщо відповідати стисло, то відповідь — так, проте слід враховувати первинні умови для її реалізації:

– іноземна юрособа має бути зареєстрована не пізніше 23 травня 2020 року;

– ліквідація КІК має бути ініційована в період з 1 січня 2020 року та закінчитися до 31 грудня 2021 року (з цього правила є свої винятки).

Також потрібно враховувати, що для безподаткової ліквідації КІК за участю номіналів існують свої правила.

Важливо розуміти, що «безподаткова» ліквідація спричиняє безліч інших питань, серед яких — фінмоніторинг, ризики кримінальних переслідувань тощо.

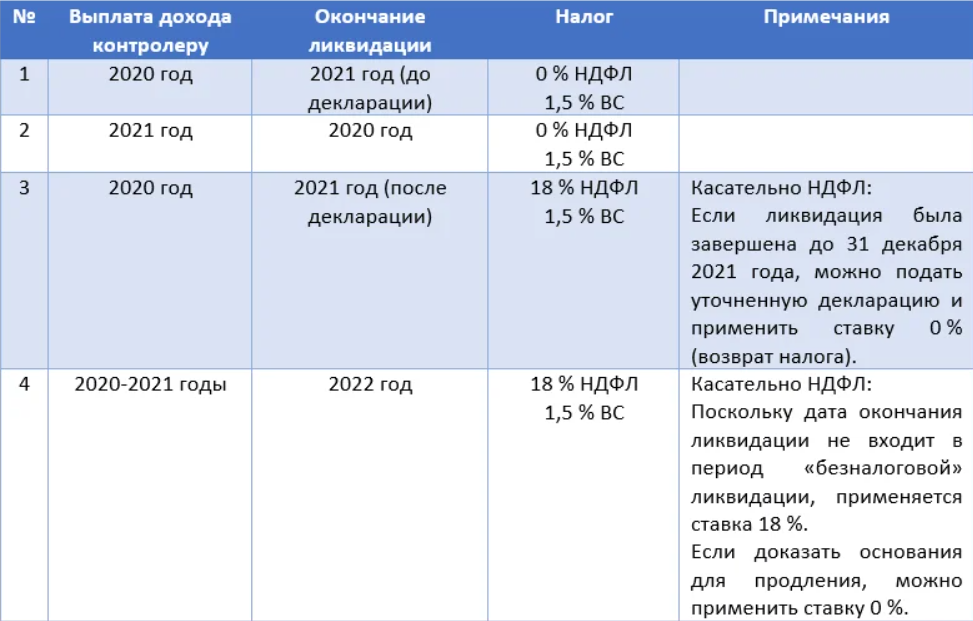

Чи правда, що «безподаткова» ліквідація насправді без податків?

Якщо говорити про ПДФО, то, по суті, це дійсно так (у стандартному варіанті), однак військовий збір потрібно буде заплатити у будь-якому разі.

Далі наводимо приклади та відповідний розмір податку.

Крім «безподаткової» ліквідації можна поміркувати також над такими варіантами:Чи існують ще варіанти, крім «безподаткової» ліквідації?

– зміна податкового резидентства КІК на Україну (у такому разі основні правила КІК не діятимуть);

– зміна юрисдикції іноземної компанії (добір країни, щоб відповідати умовам звільнення від оподаткування);

– поєднання операційної та холдингової діяльності з метою відповідності умовам звільнення від оподаткування.

Варто зважати, що не існує одного найбільш правильного варіанта, який підходить усім, кожен випадок індивідуальний і потребує ретельного аналізу.

Що робити та чи можна мінімізувати ризики?

Пропонуємо такий план дій:

1. Аналіз застосування правил КІК;

2. Якщо застосовується, визначення наявності обставин для звільнення від оподаткування;

3. Аналіз фінансової звітності КІК та визначення скоригованого прибутку КІК, що підлягає оподаткуванню в Україні. Це допоможе зрозуміти, чи потрібно вживати певних термінових заходів щодо зменшення податкового навантаження;

4. Можлива підготовка до «безподаткової» ліквідації або до інших варіантів;

5. Розробка стратегічних та комплексних рішень для іноземних компаній та контролерів;

6. Комунікація з податковою, захист інтересів перед податковою та/або судом.

Наголосимо, що для того, аби план дій ефективно спрацював, потрібно розпочинати роботу прямо зараз. Це допоможе зберегти ресурси та дозволить розробити довгострокову стратегію, а не тільки вживати термінових «рятувальних» заходів.

Джерело: НВ Бізнес