Анна Мирошниченко, молодша юристка ETERNA LAW

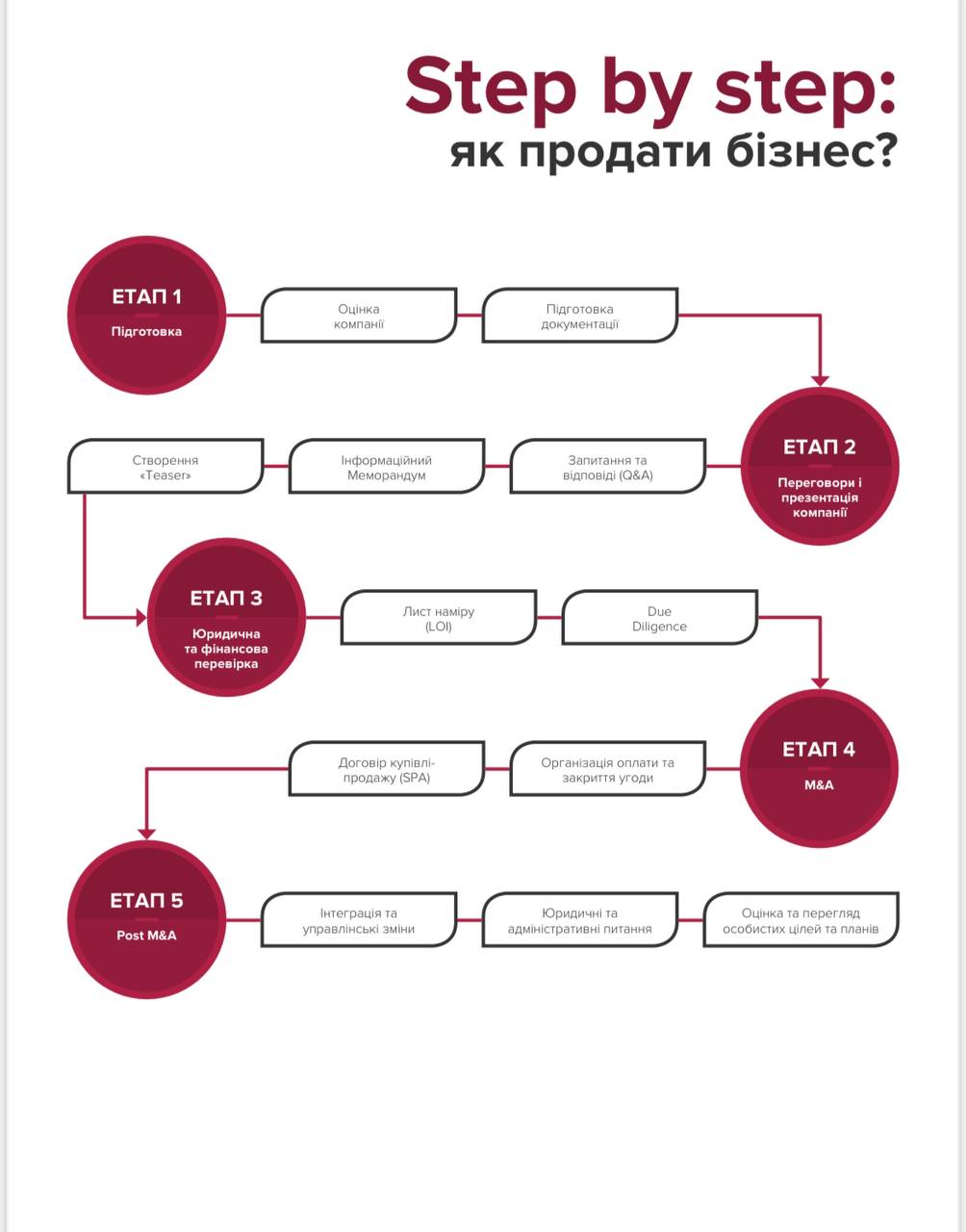

Процес продажу ІТ-компанії є складним і багатогранним процесом, що містить кілька ключових етапів, кожен з яких вимагає ретельного планування та юридичного супроводу. Як їх правильно організувати та які аспекти необхідно мати на увазі і як зробити так, щоб після зміни власника ваша команда не розвалилась.

ЕТАП 1: Підготовка

Оцінка компанії

Перш ніж розпочати процес продажу, важливо провести оцінку компанії для визначення її ринкової вартості. Це може передбачати фінансовий аналіз, оцінку активів, пасивів, інтелектуальної власності та ринкових перспектив. Ваше завдання – зрозуміти реальну цінність бізнесу, щоб встановити ціну, яка буде справедливою та реалістичною.

Юристи стануть вашими надійними супутниками в цьому процесі. Вони допоможуть оцінити правові аспекти бізнесу, зокрема ризики, статус інтелектуальної власності та зобов’язання за контрактами. Аудит усіх правових документів дозволить виявити потенційні проблеми, які можуть вплинути на ціну вашої компанії, гарантуючи, що ваш бізнес готовий до продажу.

Підготовка документації

Для успішного продажу потрібно підготувати необхідну документацію, зокрема фінансові звіти, договори, ліцензії та інші важливі документи. Це дозволить провести due diligence без зайвих проблем.

Юристи створять або переглянуть ключові документи, такі, як статути компанії, договори з постачальниками та клієнтами, ліцензійні угоди й інші важливі папери. Вони підготують Інформаційний меморандум, який забезпечить точність і повноту інформації, а також захистить комерційні таємниці вашого бізнесу. Усе це для того, щоб ви могли впевнено презентувати свій бізнес і залишити сильне враження на потенційних покупців.

ЕТАП 2: Переговори і презентація компанії

Створення Teaser («приманки»)

Очевидно, що деяка документація, особливо в бізнесі та фінансах, має бути надана перед завершенням угоди. На другому етапі ви створите Teaser – короткий документ, який офіційно представляє ваш бізнес потенційним інвесторам, показуючи основні фінансові дані та межі угоди.

Зазвичай Teaser має 2–8 сторінок і надає огляд бізнесу та інвестиційних можливостей, що він пропонує. Документ може звертати увагу на позитивні аспекти бізнесу та його послуги. Наприклад, дані про продажі можуть бути розкриті, а про витрати – приховані.

Варто наголосити, що, навіть якщо документ має вигляд анонімного тексту, це не означає, що він повністю «порожній». Це не так. Teaser повинен містити чутливу інформацію, але лише достатню для того, щоб отримувач міг вирішити, чи варто витрачати час на детальне дослідження потенційної покупки згаданої компанії.

Інформаційний меморандум (Info Memo)

Info Memo – детальний документ обсягом приблизно 50 сторінок, який надає повний опис компанії, зокрема її історію, продукти чи послуги, фінансові показники, ринковий аналіз і прогнози. Цей документ отримають потенційні покупці вашого бізнесу на подальших етапах.

Запитання та відповіді (Q&A)

Після створення Info Memo наступним кроком є проведення початкової зустрічі з потенційними кандидатами, де вони можуть поставити запитання для отримання додаткової інформації. Це захід, на якому ви, як власник, разом із ключовими членами управлінської команди вашої компанії, представляєте бізнес. Після цього вам слід надати додаткові детальні матеріали зацікавленому інвестору після підписання угоди про конфіденційність. На цьому етапі важливо оперативно й точно відповідати на запити, щоб підтримати зацікавленість і довіру покупців.

ЕТАП 3: Юридична та фінансова перевірка

Лист наміру (LOI)

LOI – це документ, який визначає умови угоди, зокрема її ціну та структуру. Сторони можуть використовувати LOI для окреслення основних умов угоди до того, як вони розпочнуть переговори й фіналізують усі деталі. Хоча LOI не є юридично зобов’язальним, він вказує на серйозність намірів покупця та формує основу для подальших переговорів.

Due Diligence

Після підписання LOI починається процес due diligence – це процес розслідування компанії-продавця з боку покупця. Зазвичай цей процес починається після досягнення принципової угоди та підписання умов, але перед початком детальних юридичних переговорів. Процес зазвичай включає фінансову, комерційну та юридичну перевірку.

Покупець захоче отримати якомога більше інформації про цільову компанію та її бізнес, щоб вирішити, чи продовжувати угоду та, якщо так, на яких умовах. Будь-які виявлені під час перевірки факти можуть призвести до перегляду ціни, вимоги специфічного юридичного захисту або, зрідка, до відмови від угоди.

Добре організований процес – ключ до успішного due diligence. Власникам бізнесу, які розглядають можливість продажу, слід подумати про те, як вони управлятимуть процесом перевірки, навіть якщо вони ще не почали пошук потенційних покупців. Важливо, щоб потенційні продавці провели власне due diligence заздалегідь, щоб виявити будь-які питання, які можуть бути важливими для покупця.

ЕТАП 4: M&A

Договір купівлі-продажу (SPA)

Після успішного завершення due diligence укладається SPA. Текст SPA має містити такі ключові фінансові та комерційні аспекти:

- відповідні фінансові та комерційні умови;

- результати перевірки due diligence;

- опис механізму оплати купівельної ціни;

- представлення й гарантії покупця та продавця;

- встановлення можливих штрафів за невиконання умов.

Угода вважається завершеною після підписання остаточного договору купівлі-продажу; ви або об’єдналися з іншою компанією, або були придбані, і тоді починається процес інтеграції.

Організація оплати та закриття угоди

Завершення угоди передбачає організацію безпечних методів оплати залежно від розміру угоди й потреб сторін:

- Готівковий розрахунок – забезпечує простоту та швидкість закриття угоди, але може бути обтяжливим для покупця.

- Розрахунок акціями – дозволяє оплатити частину або всю суму акціями компанії-покупця. Це вигідно для покупця, але ризик коливання вартості акцій може вплинути на угоду.

- Відстрочка платежу – передбачає сплату частини суми в майбутньому, що дозволяє покупцю розподілити фінансове навантаження. Потребує чітких умов, щоб уникнути затримок.

- Розрахунок на основі умовних виплат – пов’язаний із досягненням певних цілей, розподіляючи ризики між сторонами, але може призвести до конфліктів.

- Гібридний розрахунок – поєднує кілька форм оплати, адаптуючи угоду до потреб сторін, але ускладнює погодження умов.

- ЕТАП 5: Post M&A

Після продажу IT-бізнесу перед новими й колишніми власниками відкривається безліч можливостей і завдань, що потребують уваги.

Інтеграція та управлінські зміни

Забезпечте плавний перехід бізнесу до нових власників, якщо це передбачено угодою. Допоможіть новим власникам інтегруватися в бізнес-процеси, надайте інформацію про поточні проєкти, клієнтів і команди, а також залишайтеся на певний період як консультант або радник, щоб підтримати процес переходу.

Юридичні та адміністративні питання

Переконайтеся, що всі умови угоди виконані, включно з фінансовими розрахунками та передачею активів. Це передбачає перевірку виконання умов, таких, як відстрочені платежі або умови для виплат на основі досягнення цілей, а також завершення передачі всіх необхідних документів і прав на активи.

Оцінка та перегляд особистих цілей та планів

Розгляньте можливості для співпраці або нових бізнес-ідей. Водночас, оцініть можливість реалізації особистих проєктів і інтересів, які були відкладені під час управління бізнесом. Відкрийте для себе нові кар’єрні можливості, такі, як створення нових бізнесів, інвестиції у стартапи або участь в інших цікавих проєктах.

Бізнес без загроз: роль угоди про неконкуренцію

Угода про неконкуренцію (NCA) є важливим юридичним інструментом, який забезпечує захист комерційних інтересів компанії від конкурентної діяльності колишніх працівників чи партнерів. Ця угода забороняє особам здійснювати конкурентну діяльність або працювати на конкурентів у визначений період і в певному географічному районі після завершення їхніх трудових відносин або угоди. Мета угоди – захист комерційних інтересів компанії, таких, як конфіденційна інформація, бізнес-моделі, технології та клієнтська база.

Основні аспекти угоди про неконкуренцію передбачають визначення географічного району, де заборонено конкурентну діяльність, тривалість цієї заборони, яка зазвичай становить від 6 до 24 місяців, і тип діяльності, що підлягає обмеженням. Важливо, щоб тривалість та обсяг угоди були обґрунтованими і пропорційними, інакше умови можуть бути визнані недійсними.

Практичний досвід

- IBM проти Papermaster. У цьому випадку колишній працівник IBM, Марк Папермасстер, перейшов на роботу до Apple. IBM стверджувала, що Папермасстер, маючи доступ до конфіденційної інформації про технології та стратегії компанії, може передати ці знання конкуренту. Суд підтвердив дійсність угоди про неконкуренцію, зокрема через імовірність розкриття комерційних таємниць і вплив на конкурентну позицію IBM.

- Microsoft проти i4i. У цьому випадку Microsoft подала позов проти i4i за порушення патентних прав і використання запатентованих технологій у продуктах. Одним з аспектів справи була угода про неконкуренцію, яка забороняла колишнім працівникам Microsoft використовувати здобуті знання для конкуренції в рамках сфери патентів. Суд підтвердив, що умови угоди про неконкуренцію були справедливими й захищали інтереси Microsoft.

- Oracle проти Google. У справі Oracle проти Google, що стосувалася використання Java у платформі Android, однією з важливих тем було захист інтелектуальної власності та дотримання угоди про неконкуренцію. Oracle стверджувала, що Google використала їхню технологію без дозволу, і це порушило угоду про неконкуренцію. Суд врахував умови угоди й інтелектуальної власності при ухваленні рішення.

- Salesforce проти Workday. Salesforce подала позов проти Workday, стверджуючи, що колишні працівники, перейшовши до Workday, використали конфіденційну інформацію і технології, які вони отримали під час роботи в Salesforce. Угода про неконкуренцію була важливим елементом розгляду, що підтверджувало необхідність захисту комерційних таємниць і конкурентних переваг.

- Dropbox проти Box. У випадку між Dropbox і Box обговорювалися питання угод про неконкуренцію, оскільки Box стверджував, що Dropbox не повинна використовувати свої технології і бізнес-стратегії, отримані внаслідок роботи з колишніми працівниками Box. Суд розглянув обсяги угоди про неконкуренцію, щоб забезпечити захист інтелектуальної власності та уникнути конкурентних переваг.

Ця угода забороняє особам здійснювати конкурентну діяльність або працювати на конкурентів у визначений період і на певній території після завершення їхніх трудових відносин або угоди. Успішне дотримання цієї угоди може захистити конфіденційну інформацію, бізнес-моделі, технології та клієнтську базу компанії.

Як уникнути шторму в колективі під час змін?

Продаж компанії або значні внутрішні зміни можуть створювати напруженість серед співробітників. Важливо зберігати стабільність і впевненість у колективі, оскільки успіх трансформації багато в чому залежить від правильної організації внутрішніх комунікацій. Вони стають критичним інструментом, що дозволяє зменшити ризики паніки та непорозумінь.

Ключові учасники процесу продажу бізнесу:

- Юристи. Вони відповідають за правову чистоту угоди, включаючи підготовку, перевірку та узгодження всіх необхідних документів. Юристи аналізують юридичні ризики й забезпечують дотримання правових вимог, що захищає інтереси компанії на кожному етапі угоди та мінімізує можливість виникнення суперечок.

- Фінансовий відділ. Оцінка вартості бізнесу, аналіз фінансових звітів і підготовка детальних фінансових моделей – це їхня відповідальність. Їхня робота є критичною для залучення потенційних покупців, оскільки точність у визначенні вартості компанії та прозорість фінансових даних підвищують довіру до бізнесу.

- Операційні служби. Вони забезпечують стабільність і безперервність бізнес-процесів під час змін. Управління поточними операціями, оптимізація процесів і забезпечення безперебійної роботи компанії допомагають уникнути зривів у діяльності та забезпечити плавний перехід.

- Команда з управління проєктами. Вони координують інтеграційні та перехідні процеси, планують і контролюють реалізацію стратегії продажу. Ефективне управління змінами, координація між різними відділами та контроль дотримання термінів і бюджету є ключовими аспектами їхньої роботи.

План комунікації як основа успіху

Для забезпечення стабільності під час продажу компанії критично важливо мати чіткий план комунікації. Регулярні звіти та зустрічі, що інформують колектив про хід процесу, допомагають зберігати впевненість і довіру. Використовуйте корпоративні месенджери, електронну пошту або внутрішні портали для забезпечення доступності інформації для всіх співробітників. Важливо адаптувати повідомлення відповідно до аудиторії – акціонерів, співробітників або клієнтів, щоб уникнути непорозумінь і забезпечити чітке розуміння ситуації кожною групою.

Прозорість і чіткість у комунікаціях

Запобігання паніці та невизначеності під час продажу компанії можливе завдяки прозорості та регулярному інформуванню співробітників про поточний стан справ. Чітке пояснення причин і наслідків ухвалених рішень допомагає знизити рівень тривоги. Підготуйте інформаційні матеріали, які детально пояснюють, що зміниться і як це вплине на роботу співробітників. Це дозволить уникнути непорозумінь і сприятиме підтримці мотивації в колективі.

Залучення співробітників до процесу змін

Проводьте інформаційні сесії для обговорення ключових аспектів продажу, відповідайте на поширені запитання. Це допоможе розвіяти сумніви й надасть потрібну інформацію. Підтримуйте відкритий діалог між керівництвом і співробітниками, надаючи можливість висловлювати побоювання та пропонувати ідеї. Забезпечте доступ до ресурсів для подолання стресу, таких, як консультації з психологом або тренінги з управління змінами. Важливо також визнавати досягнення співробітників, що сприятиме збереженню їхньої мотивації.

Управління очікуваннями

Інформуйте як зовнішніх партнерів, так і внутрішніх співробітників про можливі зміни та їхній вплив на поточні домовленості й результати. Переконайтеся, що всі учасники розуміють, що процес може зайняти час, і важливо мати реалістичні очікування.

Документування та адаптація планів

Документуйте процес, фіксуючи ключові рішення та обговорення. Забезпечте наявність письмових звітів про хід процесу та регулярно переглядайте плани комунікації, коригуючи їх відповідно до зворотного зв’язку і поточних обставин. Це дозволить зберегти ефективність процесу та забезпечити плавний перехід до нових умов.

Що в підсумку?

Успішний продаж IT-компанії – це не просто завершення одного етапу, а стратегічний перехід до нового рівня розвитку. Кожен крок цього процесу – від первинної оцінки бізнесу до пост-M&A інтеграції – вимагає ретельного планування, чіткої стратегії та всебічного юридичного супроводу.

Для досягнення найкращих результатів власникам варто зосередитися на кількох ключових аспектах. Перш за все важливо провести детальну оцінку компанії та підготувати всі необхідні документи, забезпечуючи прозорість і готовність до due diligence. Це дозволить сформувати реалістичну оцінку вартості бізнесу та залучити інвесторів, які поділяють ваше бачення розвитку компанії.

Не менш важливим є правильний вибір покупця. Незалежно від того, чи це стратегічний інвестор, фінансовий гравець або великий технологічний холдинг, правильний вибір може суттєво вплинути на кінцевий результат угоди. Приділяючи увагу капіталізації через інвестиції, інновації та стратегічні партнерства, ви не лише підвищуєте привабливість компанії на ринку, а й створюєте міцний фундамент для її подальшого зростання.

Пам’ятайте, що підписання угоди – це лише початок нового етапу, який вимагає належного виконання умов угоди та успішної інтеграції. Продаж бізнесу – це не лише можливість отримати фінансову вигоду, а й шанс на створення нових можливостей для подальшого розвитку. Плануйте наперед, використовуйте всі доступні ресурси й інструменти та будьте готові до нових викликів на шляху до досягнення ваших стратегічних цілей.

Джерело: Mind.ua